Fernando Nogueira da Costa

Professor Titular do Instituto de Economia da Unicamp

O conteúdo e as opiniões emitidas nos textos assinados publicados no portal do Corecon-MG são de responsabilidade exclusiva dos autores. Ao submeter o conteúdo, o(s) autor(es) garante(m) que ele não contém nenhuma violação de quaisquer direitos autorais ou outro direito de terceiros.

Diversas metáforas são utilizadas para ilustrar os conceitos de fluxo e estoque. Estoque representa um volume/valor dimensionado em determinado instante no tempo. Fluxo significa uma quantidade mensurada durante determinado período de tempo. Ou estoque mede a quantidade existente em determinado momento, enquanto fluxo mede a variação ao longo de um período dessa quantidade estocada.

Outra metáfora é a da torneira e do tanque. Fluxo seria a quantidade de água injetada através da torneira no tanque. Estoque seria a quantidade de água acumulada no tanque. Se há um ralo aberto, há um fluxo de saída. Se for menor, comparado ao fluxo de entrada, o resultado líquido será o gradual enchimento do tanque.

Ainda há aquela analogia com a diferença entre retrato – uma imagem – e filme – uma sequência de imagens retratadas, durante certo tempo, visualizada em velocidade maior. O estoque seria ilustrado pela imagem “congelada” (ou estática), enquanto o fluxo seria a impressão da imagem em movimento.

Daí o explicador didático salta para apresentar fluxo e estoque em Economia: o fluxo, denominado PIB (Produto Interno Bruto), seria o valor adicionado em rendas (salário, lucro, juro e aluguel) durante o ano. Sua variação anual é estimada pela diferença entre o saldo do fim do ano e o do ano anterior. Já o estoque seria a riqueza.

“Riqueza das Nações” seria um título impreciso, embora nomeie o livro clássico publicado por Adam Smith, em 1776, mesmo ano da Declaração de Independência dos Estados Unidos em relação ao Império Britânico. Foi publicada no dia 4 de julho. A riqueza das nações seria composta por recursos naturais, força do trabalho, capital, infraestrutura, ciência e tecnologia, entre outros bens e conhecimentos acumulados.

Segundo mapeamento do Global Wealth Report 2019, realizado pelo banco Credit Suisse, as famílias brasileiras reuniam ativos da ordem de US$ 3,5 trilhões, no fim de junho de 2018. Houve um aumento de US$ 312 bilhões no intervalo de um ano. Esse valor patrimonial equivale quase ao dobro do estagnado PIB brasileiro em dólares!

Estima o numero de milionários em dólar no país ter elevado de 217 mil adultos para 259 mil, um incremento de 19,4%. Coloca o país no grupo de economias com maior crescimento de riqueza pessoal, em período de “estagdesigualdade”, só atrás de Holanda, Alemanha, China Japão e Estados Unidos. No Brasil, os ativos financeiros respondiam por 49% do patrimônio bruto das Pessoas Físicas, em comparação a 42% em 2010. É participação próxima da registrada nas DIRPF no estoque de bens e direitos.

A acumulação de riqueza financeira, além dos fluxos de entrada de novas aplicações financeiras planejadas ou com “sobras de renda”, ocorre em função da taxa de juro de referência para a renda fixa ou devido ao comportamento de manada de seguidores de tendência firme de alta das cotações de companhias abertas. Perseguem fluxos de dividendos ou ganhos de capital ao vender certo estoque de ações por valor de mercado superior ao da compra.

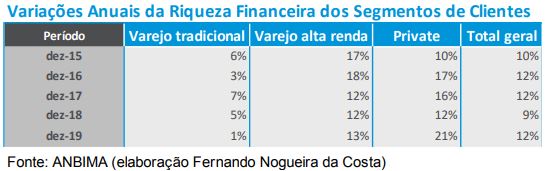

Em termos agregados, as variações anuais dos estoques de riqueza dos três segmentos de clientes bancários estão no quadro abaixo. Confira as taxas de crescimento da acumulação financeira muito acima das variações anuais do PIB per capita. Em 2015, ele caiu -4,4%, 2016 caiu -4,1%, 2017 elevou 0,5%, 2018 cresceu 0,49% e 2019 só 0,31%. Há estagnação da renda per capita, mas persiste a acumulação financeira dos segmentos de alta renda e dos ricaços do Private Banking. No ano passado, a destes clientes variou 21%, enquanto a da massa dos tipicamente depositantes de poupança cresceu só 1%.

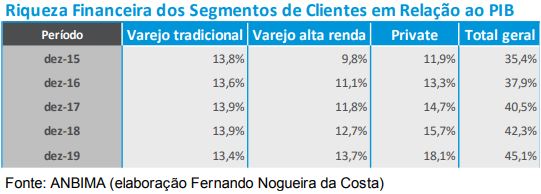

Comparando os estoques de riqueza financeira com os fluxos de renda anual, representados pelo PIB nominal, observa-se na tabela abaixo como aumentaram as participações dos saldos financeiros de clientes de alta renda e mais ainda as dos ricaços. Enquanto isso, o estoque dos clientes mais pobres manteve praticamente a mesma participação no PIB.

Em outras palavras, esses infelizes dependem essencialmente do crescimento do fluxo de renda, enquanto aqueles felizes com sobra de renda acumulam estoques de ativos (formas de manutenção de riqueza) em ritmo superior ao do crescimento do PIB. Quando houve a disparidade dos juros brasileiros (2015-2018), acumularam em renda fixa, quando caiu a paridade ganharam especulando com ações, cotações do dólar e, brevemente, apostarão em alta dos preços de imóveis.

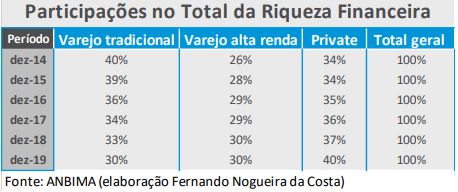

Se ainda não ficou clara a elevação da concentração da riqueza financeira entre os três segmentos (classe média baixa, classe média alta e ricaços), confira as participações de cada qual desde o fim da Era Social Desenvolvimentista (2003-2014) ou pós-golpismo.

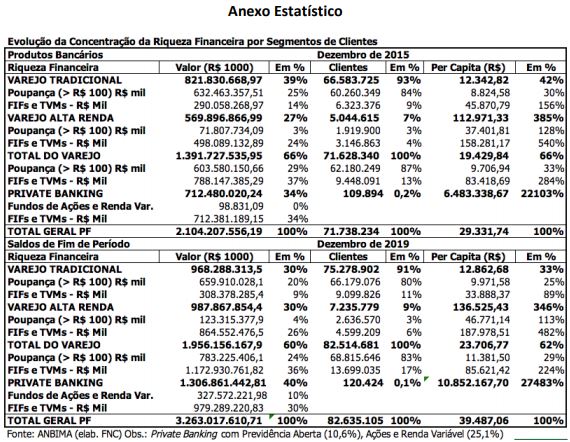

No ano passado, eram 75,3 milhões de clientes no varejo tradicional, 7,2 milhões no varejo de alta renda e 120,4 mil no Private Banking. Considerando os depositantes de poupança com saldo acima de R$ 100, eram 82,6 milhões “investidores” financeiros PF.

O ciclo de negócios com fluxo de renda oscilatório é inerente à estrutura de um sistema com múltiplos componentes interativos, entre os quais, os econômicos. Mas ele pode estar em modo de amortecimento, definhando como está a economia brasileira, e o processo de concentração do estoque de riqueza ser mantido em movimento por atrasos na percepção da Autoridade Monetária a ocorrerem desde a Grande Depressão.

As seguidas fixações de juros são arbitrárias. São políticas de tomada de decisão crucial. Esta altera o contexto de maneira irreversível a não ser à custa de prejuízo por atraso ou cancelamento de projetos.

O comportamento dinâmico surge de loops de feedback ou rotações realimentadas. A atual equipe governamental adota só a austeridade fiscal, de maneira anacrônica com a fase do ciclo. Deixa descapitalizados e inoperantes os bancos públicos sistemicamente importantes. As ações independentes do Banco Central do Brasil antes arbitraram taxas de juro disparatadas e depois foram lentas ao abaixar a Selic.

Alteraram o estado do sistema emergente das interações de múltiplos componentes. Através de processos cumulativos, o novo estado influencia as ações futuras. Depressão, metas inalcançadas e comportamentos cautelosos são gerados por círculos viciosos.

Nas interconexões, o reforço de feedback exige atenção especial às acumulações de estoques no sistema. Elas resultam da desacoplagem das taxas dos fluxos de entrada e das taxas de fluxos de saída, viabilizando a dinâmica da concentração de riqueza.

Uma representação do sistema sem os acumuladores de estoques ou saldos mostra apenas o retardo de fluxos. Saldos bancários ociosos, isto é, sem lastrear carteira de crédito, apenas carteira de títulos, falta de pedidos a fornecedores, estoques excessivos de fatores de produção e alto grau de endividamento de empresas não-financeiras resultam de acumulações sem fluxos de saída.

Eles permitem independência de decisões em uma parte de um sistema em relação a outras partes em curto prazo. Por exemplo, a postergação de decisões de investimento produtivo não atende à demanda por emprego da força de trabalho. Outro exemplo: um choque cambial pode levar mais tempo a ser repassado para preços por haver bastante estoque de importados com o dólar anterior e a demanda por eles estar fraca. Com o tempo, sem fluxos de entrada, os estoques acumulados também se esgotarão.